Or you want a quick look: 1. Quản lý tài chính cá nhân hiệu quả

{{news.Title}}

{{news.Source}} – {{mobitool.net | date:’dd/MM/yyyy hh:mm:ss’}}

Làm ra tiền đã khó, nhưng chi tiêu tiền càng khó hơn. Biết cách quản lý tài chính cá nhân, chi tiêu hợp lý sẽ giúp bạn trở nên tự chủ hơn, mở ra nhiều cơ hội phát triển hơn. Tuy nhiên, việc quản lý tài chính như thế nào hiện đang là một trong những vấn đề khá khó khăn mà nhiều người gặp phải.

Cách quản lý tài chính cá nhân phù hợp giúp bạn chủ động hơn

1. Quản lý tài chính cá nhân hiệu quả

Quản lý tài chính cá nhân hiệu quả không phải là công việc đơn giản, không thể thực hiện ngày một ngày hai mà thành công. Tuy nhiên, bạn có thể bắt đầu từ những bước nhỏ nhất, đơn giản nhất. Đó là tập thói quen ghi chép lại các chi phí mình đã sử dụng mỗi ngày. Mục tiêu của việc này là để cuối ngày bạn có thể tổng kết lại và phân bố lại chi tiêu một cách hợp lý hơn.

Bước đầu tập quản lý tài chính có thể là sẽ khá khó khăn, vì bạn đang trong một lối sống khá tự do, tiêu pha không suy nghĩ nhiều. Chính vì thế mà bạn cần thực hiện việc quản lý tài chính mỗi ngày, vì dần dần nó sẽ tạo thành một thói quen tốt và có ích cho bạn.

Bên cạnh đó, việc xem xét và tính toán chi tiêu mỗi ngày sẽ giúp bạn dễ dàng hơn trong việc cân đối và quản lý chi tiêu lại sao cho phù hợp với những kế hoạch mà mình đã lập ra. Có như thế thì việc quản trị tài chính cá nhân hiệu quả và lâu dài.

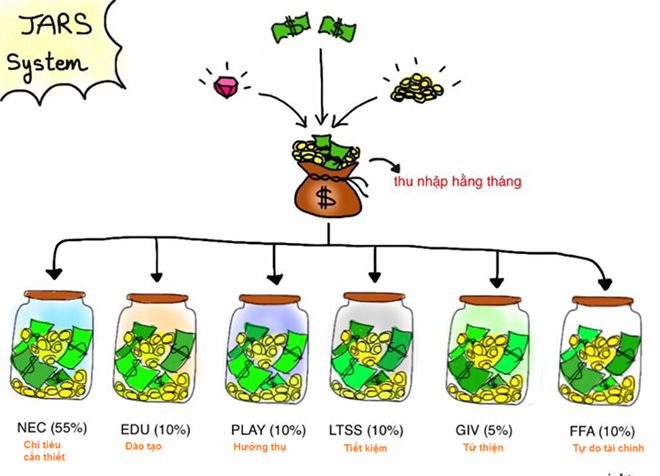

2. Cách quản lý tài chính cá nhân bằng 6 cái lọ

Cách quản lý tài chính cá nhân bằng phương 6 cái lọ tối ưu

Một trong những cuốn sách dạy làm giàu nổi tiếng “Bí mật tư duy triệu phú” và “Làm giàu nhanh” do ông T. Harv Eker đã chỉ ra một cách quản lý tài chính của bản thân vô cùng hiệu quả đó là áp dụng công thức 6 cái lọ. Trong đó, tùy thuộc vào mức thu nhập và bạn phân bổ tài chính ra 6 cái lọ với tỷ lệ và mục đích như sau

- Lọ 1: Quỹ Tự do tài chính – 10% thu nhập:

Quỹ tự do hay nói cách khác là nguồn quỹ dự phòng cho tương lai cho các dự định riêng của bản thân. Bạn có thể dùng quỹ này để nghỉ hưu sớm hay thỏa mãn những đam mê nhờ quỹ này.

- Lọ 2: Quỹ Tiêu dùng dài hạn – 10% thu nhập.

Một nguồn quỹ giúp bạn trong các tình huống phát sinh như sức khỏe, bệnh tật… Có nguồn quỹ này sẽ giúp bạn chủ động hơn trong các tình huống bất ngờ.

- Lọ 3: Quỹ Giáo dục – 10% thu nhập.

Việc nâng cao tri thức sẽ giúp bạn nâng cao kiến thức bản thân, phát triển năng lực và tạo dựng được nhiều mối quan hệ và cơ hội phát triển hơn. Quỹ này bạn có thể dùng để học thêm một khóa giao tiếp bằng ngôn ngữ khác hay các khóa học về kinh doanh tài chính.

- Lọ 4: Quỹ Hưởng thụ – 10% thu nhập.

Mục đích cuối cùng của việc kiếm tiền hay quản lý tài chính vấn là để cuộc sống thêm hạnh phúc vui vẻ. Vì vậy bạn không nên quá khắt khe tiết kiệm mà quên đi những nhu cầu giải trí, hưởng thụ cho bản thân. Đây chính là phần thưởng cho sự nỗ lực cũng như những động lực để cố gắng hơn trong tương lai.

- Lọ 5: Quỹ Chia sẻ/Cho đi – 5% thu nhập.

Cho đi cũng là một cách để bạn có những niềm hạnh phúc lớn lao hơn. Còn rất nhiều mảnh đời khó khăn và thiếu thốn hơn bạn bên ngoài cuộc sống, và chắc chắn rằng việc giúp đỡ họ sẽ giúp bạn cảm thấy hạnh phúc, ấm lòng hơn. Ngoài ra nguồn quỹ này cũng được dùng để bạn giúp đỡ người thân, bạn bè những lúc khó khăn.

- Lọ 6: Quỹ Tiêu dùng thiết yếu – 55% thu nhập.

Đây là nguồn quỹ chính để bạn chi tiêu cho cuộc sống hằng ngày hay các nhu cầu thiết yếu khác như ăn uống, sinh hoạt, chi tiêu quần áo, trang phục… Tùy thuộc vào nguồn thu nhập của bạn mà % cho nguồn quỹ này có thể điều chỉnh lại làm sao để đảm bảo cho các nhu cầu thiết yếu hằng ngày của bạn được đầy đủ nhất.

3. Quản lý tài chính cá nhân theo phong cách của người Nhật

3.1. Sử dụng sổ Kakeibo

Cách quản lý tài chính cá nhân bằng sổ Kakeibo khoa học

Sổ Kakeibo là một phương pháp quản lý tài chính cá nhân thông minh được người Nhật áp dụng từ rất lâu. Thực chất đây chỉ là một cuốn sổ tay bình thường được dùng để ghi chép những thu chi cá nhân bình thường, tuy nhiên nó lại có tác dụng khá đặc biệt trong việc quản lý tài chính và tiết kiệm hơn.

Nguyên tắc sử dụng sổ Kakeibo bao gồm trả lời 4 câu hỏi:

- Bạn có bao nhiêu tiền?

- Bạn muốn tiết kiệm bao nhiêu?

- Bạn đã tiêu bao nhiêu?

- Bạn có thể cải thiện bằng cách nào?

Ưu điểm khi sử dụng sổ Kakeibo đó là bạn có thể nắm rõ các chi tiêu, từ đó có thể điều chỉnh và sử dụng đồng tiền một cách hợp lý và chính xác hơn. Bên cạnh đó, sử dụng sổ tay Kakeibo cũng sẽ tạo cho bạn một thói quen tốt đó là sự tỉ mỉ và cẩn thận vì cần có sự chính xác trong sự ghi chép để việc thống kê lại chi tiêu nhanh chóng và dễ dàng hơn.

3.2. Hãy biết cách trì hoãn sự thích thú

Những bộ đồ mới đầy phong cách, những thỏi son quyến rũ có thể làm bất cứ cô gái nào xiêu lòng mà quên mất đi việc phải quản lý chi tiêu.

Tuy rằng việc sử dụng nhiều tiền sẽ giúp bạn có động lực làm ra nhiều hơn. Nhưng việc bạn không thể trì hoãn những cám dỗ nhất thời sẽ khiến bạn không thể hoàn thành tốt nhất những mục tiêu đã đề ra và tạo thành một thói quen xấu khó bỏ.

4. Quản lý tài chính cá nhân bằng excel

Cách quản lý tài chính cá nhân bằng excel thông minh

Sử dụng công cụ excel cũng là một cách thức quản lý tài chính cá nhân hiệu quả mà bạn nên áp dụng.

- Ưu điểm của phương pháp này là bạn có thể dùng các công cụ hỗ trợ hiện đại trên máy tính, việc tính toán sẽ dễ dàng và chính xác hơn là sử dụng phương pháp thủ công như sổ tay. Việc lưu trữ cũng được đảm bảo và dễ dàng hơn và bạn cũng không bao giờ lo đến lý do bị mất hay hư hỏng như sổ tay.

- Tuy nhiên, sử dụng excel khá bất lợi là vì bạn cần luôn có một thiết bị công nghệ như điện thoại thông minh, laptop để điền các thông tin vào. Vì thế trong một số trường hợp bạn quên đem điện thoại hay laptop, việc ghi chép sẽ bị trì hoãn. Như vậy thì việc tính toán lại chi tiêu có thể bị thiếu sót, không hoàn thành kế hoạch ban đầu.

Các thông tin trong biểu mẫu thường bao gồm: ngày, tháng, năm, tổng thu nhập có, các thông tin chi tiêu (thức ăn, đồ dùng, xăng xe, tiền phòng…). các chi phí phát sinh, số dư…

5. Những công cụ hỗ trợ cắt giảm chi tiêu khác

Một trong những cách quản lý tài chính cá nhân hiệu quả khác là sử dụng các công cụ hỗ trợ cắt giảm chi tiêu:

- Mua hàng từ các website theo mô hình Groupon để tiết kiệm chi phí. Mô hình groupon hay nói dễ hiểu hơn là mô hình mua hàng theo nhóm để được tính theo giá sỉ, thậm chí bạn chỉ cần bỏ ra số tiền chỉ bằng 50% đến 70% giá gốc khi mua hàng theo mô hình này.

- Các website săn hàng giá sale, khuyến mãi hay đấu giá.

- Các chương trình khuyến mãi, giảm giá của siêu thị hay cửa hàng mà bạn có nhu cầu mua.

6. Sử dụng ứng dụng quản lý tài chính cá nhân

Hiện nay đang có rất nhiều công ty quản lý tài chính được thành lập và cùng với đó là các ứng dụng quản lý tài chính được ra đời. Ứng dụng quản lý tài chính cá nhân là các công cụ thông minh mà người dùng có thể tải về trên các phiên bản điện thoại nhằm hỗ trợ việc chi tiêu hợp lý hơn.

Các công cụ này sẽ hỗ trợ bạn ghi chép các chi tiêu cá nhân, phân tích về tình hình tài chính, biến động số dư, thậm chí một số có thể nhắc nhở bạn về việc chi tiêu quá hạn. Qua đó giúp bạn chi tiêu hợp lý và hoàn thành các mục tiêu tài chính đề ra hiệu quả.

Một số các công cụ quản lý tài chính hiệu quả hiện nay mà bạn có thể tham khảo như PocketGuard , HomeBudget, Fast Budget , My Expenses, Level Money, Spendee vv…

Nói chung, việc quản lý tài chính là việc mà mỗi cá nhân nên làm từ ngay bây giờ. Với những cách quản lý tài chính cá nhân hiệu quả trên đây, hy vọng sẽ giúp cho bạn có thể quản lý chi tiêu một cách hợp lý hơn.

Đọc thêm:

- Đầu tư chứng khoán cần bao nhiêu tiền

- Có nên đầu tư chứng khoán với 50 triệu không?

- Cách đầu tư chứng khoán tại Việt Nam

Các tin liên quan